消费者需求降温,品牌间竞争难度大成为不少品牌被劝退的原因。商品数的大幅下滑也说明了目前市场上留存的品牌也在不断精简sku,产品更聚焦。

精简、专业成为部分品牌的新产品策略。通过砍掉销量低、重复性高的sku,集中品牌资源和精力于少量优质商品,实现降本增效。

从24年一季度抖音平台珍珠饰品头部品牌来看,天使之泪品牌销售额与其他品牌拉开较大差距,以8.17%的市场份额位居市场首位

同时,市场上也不乏一些高增长的头部品牌,云上叙品牌一季度销售额突破亿元,环比增长65.56%。云上叙品牌的成交均价仅为177.3元,依靠低价走量的模式实现销售额增长。

从云上叙品牌的直播形式,也能发觉其品牌的差异化打法。

不同于多数珍珠品牌精美打光、优雅调性的直播间,云上叙品牌直播思路则是聚焦于场景,采用“沉浸式动态走播体验”的形式丰富了消费者的体验感,以线下消费形式的场景,拉近了与消费者的距离,优化了用户体验。

从2024年一季度抖音平台珍珠饰品的营销概况来看,行业曝光量达6.28亿,环比下滑3.22%,平均搜索指数为2835万,环比增长30.05%。

珍珠饰品热度仍存在,消费者兴趣和关注度仍维持较高水平,但目前投放转化效果有所下滑,但消费者却捂住了钱包而不是购买。

这背后的原因是非常多样的,其中品质参差不齐、非标品定价不透明、高居不下的退货率可能是消费者选择观望的主要原因。

对于珍珠行业而言,直播间退货率非常高,7-8成是行业常态,聚光灯下主播手里闪耀的珍珠非常吸引眼球。退货的人中,一半是由于冲动消费,一般是由于实物到手的反差感。

从抖音号曝光量来看,头部博主中云上珠宝曝光量高达1787.3万,该账号为云上叙品牌主理人账号,2024年一季度直播曝光量达到198.9万。

云上叙的品牌营销策略可以给到很多启发,除了直播形式的新颖之外,其通过强绑定KOL,以KOL人设及内容的打造,来不断丰富品牌形象,同时也加强消费者忠诚度,实现粉丝忠诚向品牌忠诚的转变。

从2024年一季度社媒平台上珍珠饰品话题讨论人群来看,男性女性群体比例接近,分别为55%、45%。

珍珠在女性群体中不断风靡,也逐渐影响到了男性群体,送礼等多场景需求促使他们也开始关注珍珠品类。

21-35岁是珍珠品类受众的主流年龄段,相较于上个季度来看,26-35岁更具购买力的轻熟、中年年龄段人群占比有所提升。

从人群讨论情况来看,年轻女性自用、朋友间赠礼场景仍是主流需求,也倾向于给母亲、亲戚、婆婆等长辈群体购买。

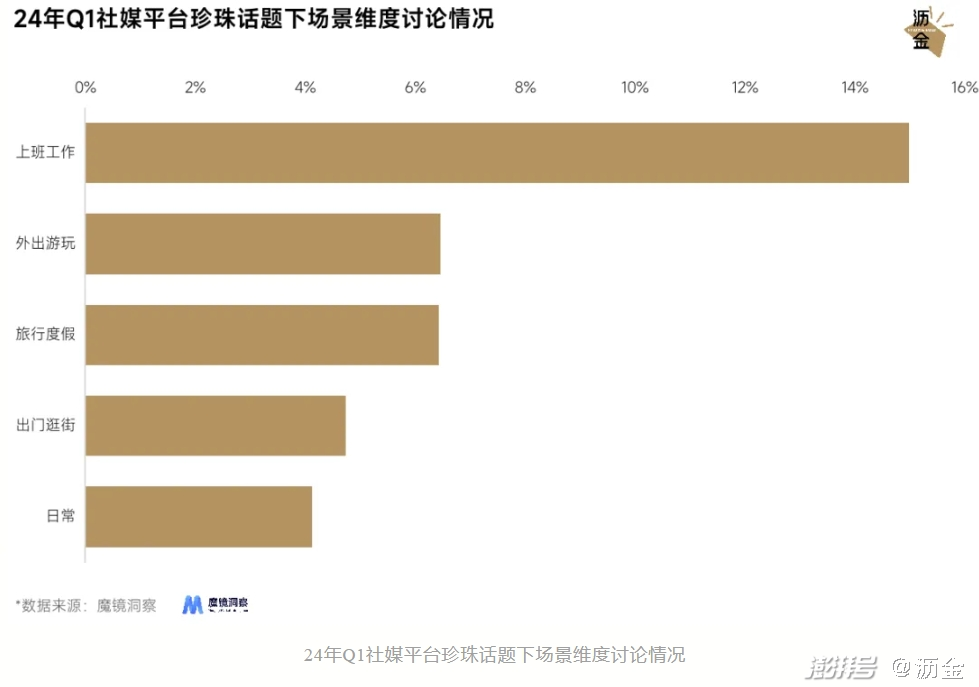

从社媒平台上的佩戴场景讨论来看,上班工作已成为珍珠饰品最主要的场景,生活化、日常

珍珠饰品的佩戴场景与款式风格有较强的关联性,品牌可以在设计及营销上将产品设计与场景绑定,为新手消费者给予购买参考,方便其根据自身佩戴场合需求进行款式挑选,从细节上优化消费者体验。

2024年,珍珠行业的发展有五大趋势方向。

一是行业短期蓄力中,购买行为更趋于理性。2023年的疯涨离不开冲动消费、跟风购买的结果,但热度过后,珍珠的品类受众不断沉淀,体量也在稳步增长、趋于稳定,消费者需求趋于平稳。

二是直播仍是核心销售渠道,但警惕成也直播、败也直播。直播间的镜头设计的确很能激起消费者购买欲,但23年珍珠直播的高退货率也体现了消费者不断累积的负面情绪。品牌更要专注直播渠道,以真实为最大卖点,来优化消费者体验,避免受众流失。

三是市场高度分散,尚未出现具有话语权的头部品牌,但品牌化、高端化仍是主要方向。经过2023年的野蛮疯涨后,市场也在逐渐规范,消费者对品牌的信赖度在不断增加,对于品质的追求也会越来越高,品牌也要更注重品牌形象的打造,延长品牌的生命周期。

四是珍珠产品定价的规范化。回看23年的增长,价格的激增一方面是由于供需不平衡,另一方面也是定价不规范的结果。珍珠作为非标品,定价规则不透明、价格灵活的操作空间也代表着商家的获利空间。但从长期角度来看,消费者会越来越专业,商家随意定价的时代会结束。

五是产品形态及组合多元化。珍珠的主流审美仍然是圆润饱满,但巴洛克等异形珍珠的社媒热度持续增长。珍珠饰品也可以和更多的金属材质做组合,改变珍珠饰品的单一风格。